Carry trade là gì? Cách sử dụng chiến lược cho hiệu quả nhất

Carry trade là một chiến lược cho phép nhà đầu tư kiếm được lợi nhuận từ sự chênh lệch giữa lãi suất của hai loại tiền tệ trong cùng một cặp tỉ giá. Trong chuỗi bài về phân tích các chiếc lược trên thị trường forex, hôm nay chúng ta sẽ cùng các chuyên gia tài chính của Citinews tìm hiểu về carry trade. Xem có thể sử dụng chênh lệch lãi suất trong forex kiếm lời như thế nào, rủi ro của nó ra sao, cũng như các lưu ý mà nhà giao dịch phải nằm lòng khi sử dụng chiến lược này. Cùng theo dõi nhé!

Carry trade là gì?

Carry trade là một chiến lược giao dịch phổ biến trong thị trường forex, dựa trên việc tận dụng sự chênh lệch lãi suất giữa hai đồng tiền trong một cặp tỷ giá. Người giao dịch sẽ vay một đồng tiền có lãi suất thấp và mua một đồng tiền có lãi suất cao, nhằm kiếm lợi nhuận từ sự khác biệt này. Nó có thể mang lại thu nhập ổn định cho người giao dịch nếu biết cách áp dụng đúng cách và quản lý rủi ro hiệu quả.

Nói một cách dễ hiểu hơn, đây là một chiến lược giao dịch tài chính trong đó nhà đầu tư mượn một khoản tiền với lãi suất thấp từ một quốc gia và đầu tư vào một quốc gia khác với lãi suất cao hơn. Chiến lược này tận dụng sự khác biệt lãi suất giữa hai quốc gia để kiếm lợi nhuận từ sự chênh lệch đó.

Ví dụ: Nhà đầu tư có thể mua đồng yen Nhật Bản (JPY) với lãi suất 0,1% và bán đồng đô la Mỹ (USD) với lãi suất 2,5%. Nhà đầu tư sẽ nhận được lợi nhuận từ chênh lệch lãi suất giữa hai đồng tiền này, tức là 2,4%.

Chiến lược này có hai điểm chính sau:

- Giao dịch Forex là hình thức giao dịch CFD dựa trên sự chênh lệch giá để kiếm lời.

- Bản chất của Forex là giao dịch tiền tệ theo Cặp, chứ không phải là các đồng tiền riêng lẻ, trong đó đồng tiền đứng trước được gọi là đồng tiền cơ sở và đồng đứng sau sẽ được gọi là đồng tiền định giá, nên khi bạn mua đồng tiền này, đồng nghĩa bạn cũng đang bán đồng tiền kia đi. Đây cũng chính là cơ sở để chiến lược giao dịch chênh lệch lãi suất hình thành.

Tuy nhiên, để thực hiện chiến lược này, nhà đầu tư cần phải mượn đồng tiền có lãi suất thấp để mua đồng tiền có lãi suất cao hơn. Việc này có thể gây ra rủi ro nếu tỷ giá hối đoái giảm và nhà đầu tư phải trả lại khoản vay với giá trị cao hơn so với khi mua vào.

Chiến lược chênh lệch lãi suất thường được áp dụng trong thị trường ngoại hối (forex), nhưng cũng có thể được sử dụng trong các thị trường khác như chứng khoán và hàng hóa. Nó là một chiến lược đầu tư có tính thanh khoản cao và có thể mang lại lợi nhuận ổn định nếu được thực hiện đúng cách và trong điều kiện thị trường phù hợp.

Chênh lệch lãi suất - Carry trade trong forex được thực hiện như thế nào?

Thông qua ví dụ trên, ta dễ dàng thấy được ý tưởng của chiến lược này, đó là mua đồng tiền có lãi suất cao và bán hoặc đi vay đồng tiền có lãi suất thấp hơn ở cùng thời điểm. Tuy nhiên, trong forex, khái niệm mua bán chỉ mang tính tương đối. Ví dụ, nếu lãi suất của EUR cao hơn so với USD, chiến lược sẽ là mua EUR và bán USD bằng cách mua cặp tiền tệ EUR/USD. Ngược lại, nếu lãi suất của EUR thấp hơn so với USD, ta sẽ mua USD và bán EUR, tức là mua cặp USD/EUR. Tuy nhiên, theo quy ước toàn cầu, tỷ giá giữa EUR và USD sẽ được ký hiệu là EUR/USD, vì vậy, chiến lược chênh lệch lãi suất trong trường hợp này sẽ được thực hiện bằng cách bán cặp tiền tệ EUR/USD.

Bản chất của chiến lược là vay một đồng tiền để mua hoặc bán một đồng tiền khác dựa trên sự chênh lệch giá để kiếm lợi nhuận. Tuy nhiên, với tiền tệ, mức độ chênh lệch thường rất nhỏ, do đó, để có thể kiếm được một khoản lợi nhuận đáng kể, trong đầu tư forex, trader thường sử dụng đòn bẩy để tối đa hóa lợi nhuận dù chỉ với số vốn rất ít và khiêm tốn.

Hãy tiếp tục theo dõi ví dụ sau để thấy được sức hấp dẫn của chiến lược này khi sử dụng đòn bẩy.

Ví dụ: Lãi suất USD là 2%/năm, lãi suất EUR là 6%/năm. Nhà giao dịch nhận thấy sự chênh lệch đáng kể giữa hai đồng tiền này nên quyết định thực hiện chiến lược carry trade bằng cách mua cặp tiền tệ EUR/USD với khối lượng 1 lot, tỷ giá hiện tại là 1.11500. Nếu không sử dụng đòn bẩy, trader cần có ít nhất 111,500 USD trong tài khoản để mua 100,000 EUR.

Còn nếu trader sử dụng tỷ lệ đòn bẩy là 1:100. Số tiền ký quỹ cho giao dịch này là 1,115 USD, vì vậy số tiền bạn đi vay sẽ là 110,385 USD.

Sau một năm, số tiền lãi bạn phải trả khi vay USD là 110,385 x 2% = 2,208 USD.

Số tiền lãi bạn nhận được khi nắm giữ EUR là 100,000 x 6% = 6,000 EUR.

Giả sử tỷ giá của EUR/USD sau một năm không thay đổi, suy ra lợi nhuận kiếm được từ chiến lược này là: 6,000 x 1.11500 – 2,208 = 4,482 USD. Có thể thấy, với 1,115 USD ban đầu, nhà giao dịch đã kiếm được lợi nhuận 4,482 USD sau một năm, tương đương với 402%.

Bạn có thể thấy sử dụng đòn đẩy trong chiến lược chênh lệch lãi suất đem lại quá nhiều hấp dẫn rồi đúng không?

Thực hiện carry trade cần dựa trên những yếu tố nào?

Để thực hiện chiến lược chênh lệch lãi suất, người giao dịch cần phải xem xét các yếu tố sau:

- Lãi suất của các ngân hàng trung ương của các quốc gia sở hữu đồng tiền. Lãi suất cao sẽ thu hút vốn đầu tư vào đồng tiền đó, làm tăng giá trị của nó. Lãi suất thấp sẽ làm ngược lại.

- Sự ổn định kinh tế và chính trị của các quốc gia sở hữu đồng tiền. Nếu một quốc gia có tình hình kinh tế và chính trị bất ổn, đồng tiền của nó sẽ bị giảm giá trị, làm mất đi lợi thế của lãi suất cao.

- Sự dao động của tỷ giá hối đoái. Nếu tỷ giá hối đoái biến động mạnh, người giao dịch có thể bị mất lợi nhuận từ chiến lược do sự thay đổi của giá trị đồng tiền.

- Phí swap hay phí qua đêm. Đây là khoản phí mà người giao dịch phải trả hoặc nhận khi giữ vị thế qua đêm. Phí swap được tính dựa trên sự chênh lệch lãi suất của hai đồng tiền. Nếu phí swap dương, người giao dịch sẽ nhận được thêm lợi nhuận. Còn nếu phí swap âm, người giao dịch sẽ phải trả thêm chi phí cho chiến lược.

Khi nào chiến lược carry trade có hiệu quả?

Khi nào chiến lược chênh lệch lãi suất có hiệu quả là một câu hỏi quan trọng mà các nhà giao dịch ngoại hối thường đặt ra. Để trả lời câu hỏi này, chúng ta cần phải hiểu rõ về cơ chế hoạt động của chiến lược chênh lệch lãi suất như thế nào.

Khi thực hiện chiến lược này trong thị trường forex, tức là nhà giao dịch đang giao dịch thông qua việc mua hay bán một cặp tiền tệ.

Và tất nhiên, khi giao dịch sẽ có hai khả năng xảy ra có thể sẽ thu được lợi nhuận hoặc thua lỗ dựa trên sự chênh lệch giá của cặp tiền tệ, đây chính là đặc điểm của giao dịch CFDs trong thị trường forex. Vì vậy, khi xét đến tính hiệu quả của chiến lược carry trade, chúng ta phải xét cả tính hiệu quả của chiến lược giao dịch CFDs.

Trở lại ví dụ trên, nếu cặp EUR/USD sau một năm rớt giá nghiêm trọng, lệnh của bạn sẽ bị lỗ, mặc dù chiến lược này thu về lợi nhuận nhưng chắc chắn sẽ không thể bù đắp được thua lỗ cho giao dịch này.

Ngược lại, nếu cặp EUR/USD tăng giá thì đây sẽ là tình huống tuyệt vời nhất. Lệnh Buy của bạn vừa có lợi nhuận và chiến lược này cũng mang về lợi nhuận từ chênh lệch lãi suất.

Chính vì thế, giao dịch chênh lệch lãi suất không phải lúc nào cũng hiệu quả và khả thi, mặc dù luôn tồn tại sự chênh lệch lãi suất giữa các đồng tiền. Chiến lược có hiệu quả chỉ khi đáp ứng được hai điều kiện sau:

- Giao dịch phải hợp với hướng đi của thị trường. Nếu thị trường có xu hướng tăng giá của đồng tiền có lãi suất cao và giảm giá của đồng tiền có lãi suất thấp, người giao dịch sẽ thu được lợi nhuận kép từ sự chênh lệch giá và sự chênh lệch lãi suất .

- Tồn tại sự chênh lệch giữa hai đồng tiền trong một cặp tỷ giá và sự chênh lệch đó phải đủ lớn. Nếu sự chênh lệch lãi suất quá nhỏ hoặc bằng nhau, người giao dịch sẽ không có động lực để thực hiện chiến lược này .

Ví dụ: Giả sử người giao dịch muốn mua cặp tiền EUR/USD, có nghĩa là muốn mua EUR và bán USD. Nếu ngân hàng Mỹ có mức lãi suất là 1%, trong khi ngân hàng Châu Âu có mức lãi suất là 5%, người giao dịch sẽ nhận được sự chênh lệch lãi suất là 4%. Nếu người giao dịch sử dụng 10.000 USD để mua EUR, người giao dịch sẽ kiếm được 400 USD từ chiến lược này . Tuy nhiên, nếu thị trường có xu hướng giảm giá của EUR và tăng giá của USD, người giao dịch sẽ phải chịu thiệt hại từ sự chênh lệch giá. Do đó, người giao dịch cần phải cân nhắc kỹ các yếu tố kỹ thuật và cơ bản trước khi áp dụng carry trade.

Có thể thấy, đây không phải là một chiến lược đầu tư hoàn hảo và có thể gặp phải những rủi ro. Một trong những rủi ro đó là rủi ro tỷ giá hối đoái. Nếu tỷ giá hối đoái giảm, nhà giao dịch sẽ phải trả nhiều tiền hơn để mua đồng tiền có lãi suất cao và bán đồng tiền có lãi suất thấp. Điều này sẽ làm giảm lợi nhuận của chiến lược.

Vì vậy, để chiến lược này có hiệu quả, nhà giao dịch cần phải chọn cặp đồng tiền có chênh lệch lãi suất lớn và đồng thời có tiềm năng tăng giá. Ngoài ra, nhà giao dịch cần phải đánh giá kỹ rủi ro tỷ giá hối đoái và có kế hoạch quản lý rủi ro phù hợp.

Trong thực tế, chiến lược chênh lệch lãi suất thường được sử dụng trong thị trường ổn định và ít biến động. Khi thị trường biến động mạnh, lãi suất có thể thay đổi nhanh chóng và gây ra rủi ro cho nhà giao dịch. Do đó, nhà giao dịch cần phải đánh giá kỹ trước khi sử dụng chiến lược và có kế hoạch quản lý rủi ro phù hợp để bảo vệ vốn đầu tư.

Mối quan hệ giữa chiến lược chênh lệch lãi suất và phí qua đêm

Chiến lược carry trade và phí qua đêm (phí swap) có mối quan hệ mật thiết với nhau và có ảnh hưởng lớn đến hiệu quả của chiến lược. Phí swap là khoản phí mà nhà môi giới tính cho nhà đầu tư khi mở một vị thế qua đêm, tức là giữ một vị thế mua hoặc bán đến ngày giao dịch tiếp theo.

Trong chiến lược chênh lệch lãi suất, khi giữ một vị thế qua đêm, nhà đầu tư cần phải trả phí swap cho đồng tiền với lãi suất thấp hơn và nhận phí swap từ đồng tiền với lãi suất cao hơn. Việc trả/nhận phí swap này có thể ảnh hưởng đến lợi nhuận hoặc tổn thất của nhà đầu tư khi thực hiện chiến lược.

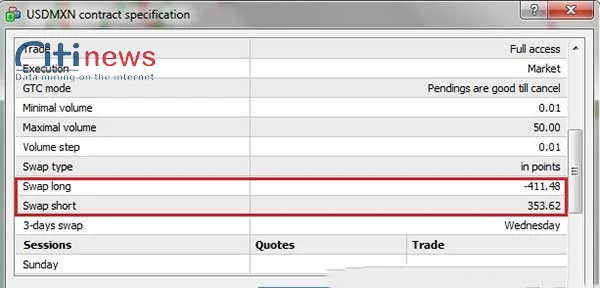

Muốn xem được swap của một cặp tỷ giá, bạn cần kích chuột phải vào cặp tỷ giá đó trên khung Market Watch, sau đó chọn Specification.

Trong đó:

- Swap long là phí swap được tính cho lệnh Buy, swap short là phí swap được tính cho lệnh Sell.

- Một swap dương nghĩa là phần chênh lệch lãi suất mà trader được nhận, swap âm là phần chênh lệch lãi suất phải trả.

Nếu chọn một cặp tiền có phí swap dương theo hướng giao dịch, tức là nhận được phí swap khi giữ vị thế qua đêm, thì bạn sẽ có thêm một nguồn thu nhập bổ sung ngoài lợi nhuận từ sự chuyển động của giá. Ngược lại, nếu chọn một cặp tiền có phí swap âm theo hướng giao dịch, tức là phải trả phí swap khi giữ vị thế qua đêm, thì bạn sẽ bị giảm đi một phần lợi nhuận hoặc tăng thêm một phần rủi ro.

Phí swap càng cao, chứng tỏ chênh lệch lãi suất càng lớn, nhất là đối với các cặp ngoại lai như USD/MXN hay USD/TRY.

Do đó, khi thực hiện chiến lược này, bạn cần phải lưu ý đến phí swap và chọn nhà môi giới có phí swap thấp để tối đa hóa lợi nhuận của mình. Ngoài ra, bạn cũng cần phải đánh giá các yếu tố khác như rủi ro và biến động của thị trường trước khi quyết định thực hiện chiến lược này.

Rủi ro khi giao dịch carry trade

Cũng như bất kỳ chiến lược đầu tư nào khác, chiến lược chênh lệch lãi suất cũng có những rủi ro mà các nhà giao dịch cần phải lưu ý và cẩn trọng.

Rủi ro chênh lệch giá

Một trong những rủi ro lớn nhất khi giao dịch chênh lệch lãi suất là rủi ro chênh lệch giá, tức là giá trị của cặp tiền tệ giao dịch có thể biến động ngược lại với hướng mong muốn của nhà giao dịch, làm giảm hoặc xóa sạch lợi nhuận từ chênh lệch lãi suất. Ví dụ, nếu nhà giao dịch mua cặp AUD/JPY để kiếm lợi nhuận từ chênh lệch lãi suất giữa đồng AUD và JPY, nhưng nếu giá của cặp này giảm mạnh do yếu tố kinh tế hoặc chính trị, thì nhà giao dịch sẽ phải chịu thiệt hại từ việc giảm giá này.

Để giảm thiểu rủi ro chênh lệch giá, các nhà giao dịch cần phải kết hợp cả phân tích kỹ thuật và phân tích cơ bản khi giao dịch chênh lệch lãi suất. Phân tích kỹ thuật sẽ giúp nhà giao dịch xác định xu hướng, mức hỗ trợ và kháng cự, điểm vào và ra thị trường hợp lý. Phân tích cơ bản sẽ giúp nhà giao dịch nắm bắt được các yếu tố ảnh hưởng đến biến động của các đồng tiền, như chính sách của các ngân hàng trung ương, chỉ số kinh tế, sự bất ổn chính trị và xung đột quốc tế.

Rủi ro chênh lệch lãi suất

Một rủi ro khác khi giao dịch carry trade là rủi ro thay đổi chính sách của các ngân hàng trung ương. Các ngân hàng trung ương có thể tăng hoặc giảm lãi suất của đồng tiền quốc gia để điều tiết nền kinh tế và kiểm soát lạm phát. Khi có sự thay đổi về lãi suất, sẽ có ảnh hưởng đến giá trị của đồng tiền và do đó ảnh hưởng đến chiến lược giao dịch chênh lệch lãi suất.

Ví dụ: Nếu ngân hàng trung ương Nhật Bản quyết định tăng lãi suất của JPY, thì giá trị của JPY sẽ tăng so với các đồng tiền khác. Điều này có nghĩa là các nhà giao dịch sẽ bán các cặp tiền tệ có JPY ở vị trí cơ sở và mua các cặp tiền tệ có JPY ở vị trí trích dẫn. Vì vậy, chiến lược giao dịch chênh lệch lãi suất sẽ là mua JPY và bán các đồng tiền có lãi suất thấp hơn.

Ngược lại, nếu ngân hàng trung ương Nhật Bản quyết định giảm lãi suất của JPY, thì giá trị của JPY sẽ giảm so với các đồng tiền khác. Điều này có nghĩa là các nhà giao dịch sẽ mua các cặp tiền tệ có JPY ở vị trí cơ sở và bán các cặp tiền tệ có JPY ở vị trí trích dẫn. Và lúc này, chiến lược giao dịch chênh lệch lãi suất sẽ là bán JPY và mua các đồng tiền có lãi suất cao hơn.

Một số lưu ý khi giao dịch chênh lệch lãi suất

Khi giao dịch chênh lệch lãi suất carry trade, các nhà đầu tư nên lưu ý các điểm sau để giảm thiểu rủi ro và đảm bảo tính hiệu quả của chiến lược:

- Xem xét sự chênh lệch lãi suất: Nhà đầu tư nên xem xét sự chênh lệch lãi suất giữa các đồng tiền trước khi quyết định thực hiện chiến lược.

- Nghiên cứu thị trường và các yếu tố ảnh hưởng đến thị trường: Nhà đầu tư nên nghiên cứu kỹ lưỡng các yếu tố kinh tế, chính trị, tài chính và các biến động thị trường để có cái nhìn toàn diện về thị trường và giảm thiểu rủi ro.

- Quản lý rủi ro: Nhà đầu tư nên có kế hoạch quản lý rủi ro thích hợp để giảm thiểu tổn thất trong trường hợp thị trường diễn biến không như dự định.

- Theo dõi các chỉ báo kỹ thuật: Nhà đầu tư có thể sử dụng các chỉ báo kỹ thuật để đưa ra quyết định giao dịch và theo dõi các điểm vào và ra khỏi thị trường.

- Tìm kiếm sự đa dạng hóa: Nhà đầu tư nên tìm kiếm sự đa dạng hóa để giảm thiểu rủi ro bằng cách đầu tư vào nhiều cặp tiền tệ khác nhau.

- Theo dõi phí swap: Nhà đầu tư nên theo dõi kỹ lưỡng phí swap để đảm bảo tính hiệu quả của chiến lược.

- Luôn cập nhật thông tin: Nhà đầu tư nên cập nhật thông tin về thị trường, các yếu tố ảnh hưởng đến thị trường và các biến động giá cả để có cái nhìn toàn diện và đưa ra quyết định giao dịch chính xác.

Có thể thấy, để thực hiện chiến lược chênh lệch lãi suất thành công, nhà giao dịch cần phải nắm rõ các lưu ý trên và đưa ra quyết định đúng đắn về việc mua hay bán tiền tệ.

Xem thêm:

- Top 10 sàn Forex uy tín thế giới cho nhà đầu tư 4.0

- Top 10 các sàn Forex được cấp phép tại Việt Nam uy tín nhất hiện nay

- Top 10 sàn copy trade uy tín tốt nhất người chơi nên đầu tư

- List sàn Forex bị bắt mà bạn cần tránh? Cách nhận biết sàn Forex lừa đảo?

Kết luận

Tóm lại, Carry Trade là một chiến lược đầu tư phổ biến trong thị trường tài chính. Nó được sử dụng để tối đa hóa lợi nhuận bằng cách tận dụng sự khác biệt về lãi suất giữa các quốc gia. Nhưng như bất kỳ chiến lược đầu tư nào khác, chiến lược chênh lệch lãi suất cũng có những rủi ro tiềm ẩn. Việc đánh giá và quản lý rủi ro là điều cần thiết để đạt được lợi nhuận ổn định từ chiến lược này.

Với những thông tin về chiến lược chênh lệch lãi suất này, hy vọng bạn đã có thêm kiến thức để áp dụng vào chiến lược đầu tư của mình. Đừng quên tìm hiểu thêm về Carry Trade và áp dụng nó một cách hiệu quả nhất. Chúc bạn thành công!