Mô hình con dơi là gì? Bí kíp giao dịch với Bat Pattern

Tiếp những chuỗi bài phân tích về các công cụ được sử dụng để dự đoán xu hướng của thị trường, hôm nay Citinews sẽ tiếp tục viết về mô hình con dơi một trong những công cụ phân tích cực kỳ quan trọng với nhà đầu tư. Với hình dạng độc đáo giống như dạng con dơi, mô hình nến con dơi Bat Pattern có khả năng cung cấp cho các trader những tín hiệu quan trọng về sự thay đổi xu hướng thị trường.

Việc nắm rõ và nhận dạng được mô hình này nhanh chóng sẽ giúp nhà đầu tư đưa ra quyết định giao dịch chính xác tại thời điểm phù hợp. Bài viết này, Citinews sẽ giúp bạn đọc hiểu rõ về đặc điểm, cách sử dụng cũng như những lưu ý khi áp dụng mô hình nến dơi trong phân tích kỹ thuật. Cùng đón xem nhé!

Mô hình con dơi là gì?

Mô hình dơi (Bat Pattern) là một dạng mô hình giá Harmonic được phát triển bởi Scott Carney và được giới thiệu trong cuốn sách "Harmonic Trading" vào năm 2001. Mô hình này xuất phát từ phân tích của mô hình Gartley nguyên thủy và chia sẻ nhiều đặc điểm tương đồng với Gartley, đặc biệt là điểm D không vượt quá điểm X. Khi xuất hiện mô hình Bat Pattern, điều này thường cho thấy sự tiếp diễn của xu hướng ban đầu trên thị trường tài chính.

Mô hình dơi có thể áp dụng trong giao dịch trên mọi khung thời gian, tuy nhiên, theo ý kiến của các trader chuyên nghiệp, nó hiếm khi xuất hiện ở các khung thời gian nhỏ. Do đó, việc lựa chọn khung thời gian phân tích là quan trọng, và trader cần chọn thời điểm phù hợp để áp dụng chiến lược giao dịch với mô hình dơi.

Mặc dù nhìn chung, các mô hình Harmonic có vẻ tương đồng nhau, nhưng sự khác biệt chủ yếu nằm ở các mức Fibonacci áp dụng cho từng con sóng. Đối với những người mới bắt đầu, việc nhớ và phân biệt giữa các mô hình Harmonic có thể khá khó khăn. Một cách hữu ích là vẽ chúng trên một tờ giấy và dán ở nơi học tập hoặc làm việc để có thể nhìn thấy hàng ngày, giúp tăng khả năng nhớ và nhận biết các mô hình giá Harmonic.

Đặc điểm nhận dạng mô hình dơi Bat Pattern

Mô hình con dơi Bat Pattern là một trong những mô hình giá phổ biến trong phân tích kỹ thuật, giúp nhà đầu tư dự đoán hướng đi của thị trường. Đặc điểm nhận dạng của mô hình này được xác định qua các điểm X, A, B, C, D và các điểm này khi nối với nhau sẽ tạo nên 4 đợt sóng XA, AB, BC, CD. Trong đó:

- AB và CD sẽ có hướng chuyển động cùng chiều nhau.

- XA và BC cùng chiều nhau và di chuyển ngược hướng với AB, CD.

Nhà đầu tư có thể dựa vào hướng chuyển động của XA và BC để xác định hướng thị trường sau khi mô hình hoàn thành.

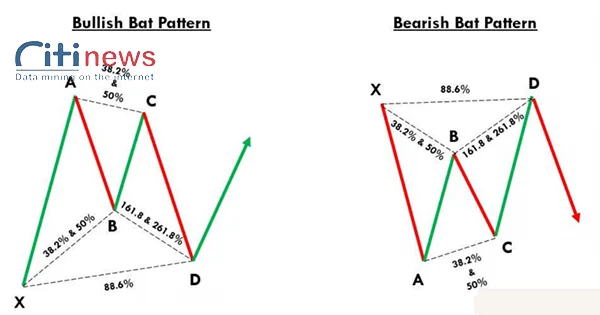

Tương tự như các mô hình giá khác, Mô hình Bat cũng chia thành hai dạng: Mô hình dơi tăng giá (Bullish Bat) và Mô hình dơi giảm giá (Bearish Bat).

Bullish Bat Pattern - Mô hình con dơi tăng giá

Mô hình giá Bullish Bat Pattern được hình thành theo cấu trúc sau:

- Sóng XA là một đợt tăng mạnh, đây là sóng chuẩn để đo lường các sóng khác.

- Sóng AB là sóng giảm, hồi về ngưỡng Fibonacci Retracement của sóng XA, nằm trong khoảng từ 0.382 đến ngưỡng 0.5.

- Sóng BC là sóng tăng nhẹ, sau đó hồi về ngưỡng Fibonacci Retracement của sóng AB, ở mức từ 0.382 đến ngưỡng 0.886.

- Sóng CD là sóng giảm mạnh, hồi về ngưỡng Fibonacci Extension của sóng BC, nằm trong khoảng từ 1.618 đến 2.618. Đồng thời điểm D không thấp hơn X.

=> S óng AD là một đợt hồi về ngưỡng Fibonacci Retracement 0.886 của sóng XA. Sau khi thỏa mãn các điều kiện trên và đáp ứng đủ các quy tắc về tỷ lệ Fibonacci, nhà đầu tư có thể thực hiện lệnh Buy tại điểm D.

Một ví dụ về mô hình Bullish Bat pattern trên biểu đồ cặp tiền tệ USD/JPY ở khung thời gian D1 đã được thực hiện. Hướng dẫn chi tiết về cách giao dịch với mô hình Bat Pattern như sau:

Các tỷ lệ Fibonacci được xác định như sau:

- Đoạn AB so với đoạn XA đã lùi về mức 0,5.

- Đoạn BC so với đoạn AB có mức suy thoái về ngưỡng 0,618.

- Đoạn CD so với đoạn XA đã lùi về mức 0,886 và đồng thời mở rộng tỷ lệ đến mức 1,27 so với đoạn XA.

Các tỷ lệ Fibonacci được đo và chọn sao cho đáp ứng được mọi điều kiện của mô hình Bat Pattern. Kết quả là, mô hình này được chấp nhận và xác nhận là một mô hình dơi hợp lý.

Bearish Bat Pattern - Mô hình con dơi giảm giá

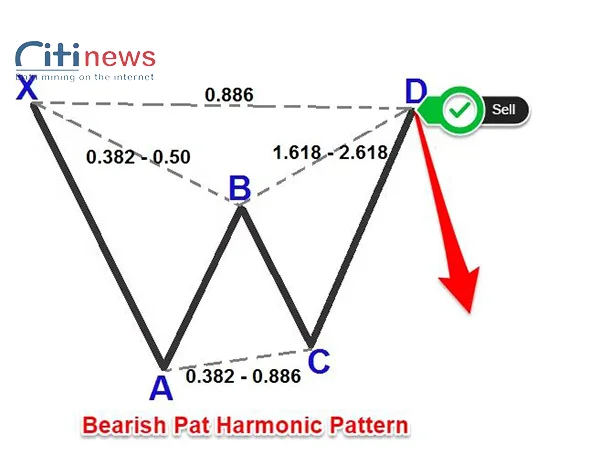

Với mô hình giá con dơi Bearish Bat Pattern, cấu trúc của nó sẽ ngược lại với mô hình Bullish Bat Pattern ở trên, chi tiết như sau:

- Sóng XA là một đợt giảm giá mạnh và cũng là sóng chuẩn để đo lường các sóng khác trong mô hình dơi này.

- Sóng AB là sóng tăng, hồi về ngưỡng Fibonacci Retracement của sóng XA, trong khoảng từ 0.382 đến ngưỡng 0.5.

- Sóng BC là một đợt giảm nhẹ và sau đó hồi về ngưỡng Fibonacci Retracement của sóng AB, ở mức từ 0.382 đến ngưỡng 0.886.

- Sóng CD là sóng tăng mạnh, hồi về ngưỡng Fibonacci Extension của sóng BC trong khoảng từ 1.618 đến 2.618. Đặc biệt, điểm D không được cao hơn điểm X.

=> Toàn bộ sóng AD là một đợt hồi về ngưỡng Fibonacci Retracement 0.886 của sóng chuẩn XA. Nếu đã thỏa mãn các điều kiện trên và đạt tiêu chuẩn tỷ lệ Fibonacci, nhà đầu tư có thể tiến hành đặt lệnh Sell tại điểm D.

Một ví dụ về mô hình Bearish Bat Pattern trên biểu đồ cặp tiền tệ GBP/USD ở khung thời gian H1 đã được thực hiện. Hướng dẫn chi tiết về cách giao dịch với mô hình Bat Pattern như sau:

Các tỷ lệ Fibonacci được xác định như sau:

- So với đoạn XA, đoạn AB lùi về mức 0,47.

- So với đoạn AB, đoạn BC lùi về mức 0,618.

- Đoạn CD lùi về mức 0,886 so với đoạn XA và đồng thời mở rộng thêm 1,618 so với đoạn XA.

Tất cả các tỷ lệ Fibonacci đã được đo và lựa chọn sao cho đáp ứng đầy đủ các điều kiện mà mô hình Bat Pattern đặt ra. Kết quả là, toàn bộ mô hình đã đáp ứng được yêu cầu và được xác nhận là một mô hình dơi hợp lý.

Lưu ý khi sử dụng mô hình dơi trong giao dịch Forex

Trong quá trình giao dịch, trader cần duy trì sự tập trung liên tục vào hành động giá tại điểm D, vì mẫu hình nến đảo chiều thường xuyên xuất hiện ở vị trí này. Mô hình con dơi có thể mang lại cho trader tỷ lệ thành công đáng kể, và nếu họ biết cách tận dụng các tín hiệu đảo chiều, có thể thu được lợi nhuận lớn hơn.

Tỷ lệ Fibonacci trong mô hình dơi Bat Pattern

Các mô hình giá của Harmonic đều phải tuân thủ nguyên tắc của tỷ lệ Fibonacci. Trong trường hợp vận dụng mô hình dơi, nhà đầu tư cần nhớ những quy tắc sau:

- Đoạn XA không bị ràng buộc bởi bất kỳ quy tắc cụ thể nào, dù đang ở giai đoạn tăng giá hay giảm giá.

- Đoạn AB sẽ là phần điều chỉnh của XA, và phải có mức thoái lui từ 0.382 đến 0.5 theo tỷ lệ Fibonacci.

- BC là phần điều chỉnh tiếp theo của AB và nó phải có mức thoái lui từ 0.382 đến 0.886 theo tỷ lệ Fibonacci.

- CD là phần mở rộng của AB và phải tuân thủ mức Fibonacci từ 1.618 đến 2.618.

- Khi XA điều chỉnh về CD, mức thoái lui cần đạt đến 0.886 theo tỷ lệ Fibonacci.

Trong mô hình Bat pattern, đoạn AB thường được nhìn thấy nông hơn so với mô hình gốc Gartley. Điều này là do đoạn AB của Bat Pattern chỉ thoái lui so với XA bằng 0.5, trong khi mô hình gốc có thể điều chỉnh đến 0.618.

Mô hình được coi là hợp lệ khi D thoái lui về tỷ lệ 0.886 so với XA hoặc mở rộng từ 1.618 đến 2.618 so với AB. Ngay cả khi không đạt được con số chính xác, quan trọng là phải xác định giá trị xấp xỉ và chênh lệch không đáng kể để đảm bảo tính chính xác của mô hình.

Hướng dẫn cách giao dịch với mô hình dơi Bat Pattern

Sau khi hiểu rõ về đặc điểm của mô hình và nguyên tắc Fibonacci áp dụng cho mô hình con dơi, nhà đầu tư có thể lập cho mình một chiến lược phù hợp. Các phương pháp giao dịch phổ biến mà thường được các trader ứng dụng gồm:

Bước 1: Xác định mô hình

Mô hình Bat Pattern sẽ hình thành từ 5 điểm X, A, B, C, D. Tùy thuộc vào sự biến động của môi trường giá, mô hình có thể tạo nên hình dạng W hoặc M. Đồng thời, nhà đầu tư cần chú ý đến các điểm sau:

- Trong trạng thái Bullish Bat, điểm D của mô hình sẽ cao hơn cả điểm X và điểm A sẽ cao hơn điểm C.

- Trong trạng thái Bearish Bat, điểm X sẽ cao hơn điểm D và điểm C sẽ cao hơn điểm A.

Tại thời điểm này, hình thái giá có thể là mô hình gốc Gartley hoặc mô hình dơi. Bằng cách quan sát nếu B nông và ở phía trên nửa của XA, có khả năng mô hình dơi đang hình thành. Để xác định mô hình chính xác, nhà đầu tư có thể thực hiện đo lường các tỷ lệ Fibonacci.

Bước 2: Đo lường tỷ lệ Fibonacci

Fibonacci là một công cụ không thể thiếu khi thực hiện giao dịch với mô hình giá. Để thực hiện điều này, bạn cần đo lường các thông số theo tỷ lệ Fibonacci đã nêu trên. Dựa vào những thông số này, nhà đầu tư sẽ có cái nhìn xác định về việc liệu đây có phải là mô hình dơi hay không, từ đó quyết định khi nào thực hiện lệnh.

Bước 3: Thực hiện giao dịch

Nếu tỷ lệ Fibonacci và hình thái giá đều hợp lệ, nhà đầu tư có thể bắt đầu thực hiện giao dịch. Cụ thể như sau:

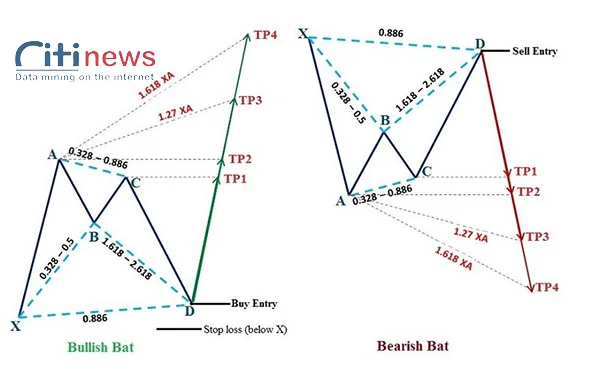

Vào lệnh

Điểm vào lệnh tốt nhất là tại điểm D khi mô hình con dơi đã hoàn thành.

- Đối với mô hình Bullish Bat, ngay khi điểm D xuất hiện, nhà đầu tư có thể đặt lệnh Buy.

- Đối với mô hình Bearish Bat, tại điểm D, nhà đầu tư có thể cân nhắc đặt lệnh Sell.

Để đảm bảo tín hiệu đạt độ tin cậy cao hơn, sau khi điểm D xuất hiện, nhà đầu tư có thể đợi sự xuất hiện của mô hình nến đảo chiều và đặt lệnh tại điểm mà mô hình nến đảo chiều xuất hiện.

Chốt lời – Cắt lỗ

Điểm cắt lỗ phù hợp nhất là ở trên điểm X khi mô hình ở trạng thái:

- Đối với mô hình Bearish Bat, điểm cắt lỗ phù hợp nhất là ở trên điểm X.

- Đối với mô hình Bullish Bat, nhà đầu tư nên đặt điểm cắt lỗ dưới điểm X.

Điểm chốt lời sẽ linh hoạt tùy thuộc vào kỳ vọng của nhà đầu tư:

- Đặt tại điểm C để đảm bảo lợi nhuận an toàn nhưng thấp.

- Tại điểm A để tìm kiếm lợi nhuận tiếp theo.

Nếu nhà đầu tư đặt mục tiêu cao hơn, có thể đặt tại điểm E, tương ứng với mức mở rộng là 1.27 hoặc 1.618 so với XA.

Xem thêm:

- Top 10 sàn Forex uy tín Thế giới cho nhà đầu tư 4.0

- Top 7 cuốn sách Forex nhất định bạn cần đọc nếu đầu tư Forex

Kết luận

Mô hình nến Bat Pattern mở ra một cơ hội quan trọng cho những nhà giao dịch đánh giá lại chiến lược của họ, mang đến một xu hướng tốt hơn để tham gia vào các giao dịch và giúp giảm thiểu rủi ro trong quá trình giao dịch.

Để thực hiện giao dịch với mô hình nến Bat Pattern, trader cần nhận diện mô hình trên biểu đồ và sử dụng các công cụ kỹ thuật để xác định điểm mở lệnh và điểm dừng lỗ. Quản lý rủi ro là yếu tố cực kỳ quan trọng khi giao dịch với mô hình này, và việc đặt lệnh Stop Loss một cách hợp lý sẽ giảm thiểu nguy cơ tổn thất tiềm năng. Đồng thời, bạn cũng nên xác định một mục tiêu lợi nhuận để tối đa hóa lợi nhuận từ giao dịch của mình.

Trong quá trình giao dịch, trader luôn phải quan sát các tín hiệu phản biện và diễn biến thị trường để đưa ra quyết định giao dịch chính xác. Hy vọng với những thông tin trên đây từ Citinews đã giúp bạn nắm rõ hơn về mô hình con dơi Bat Pattern trong Forex rồi! Chúc bạn có những thương vụ đầu tư sinh lời!